Palantir于美东时间11月3日盘后发布了2025年三季度的业绩。

整体来看,Q2业绩依旧亮眼,虽然指引和运营指标隐含放缓迹象,但考虑到管理层一贯保守的指引风格以及短期美国防部采购流程的变动,短期的扰动并非大问题。但估值饱满下,市场对Palantir也会更苛刻。

回顾过往业绩vs市场反应,不难发现从今年起的三个季度,随着估值走高,市场对Palantir的业绩表现越来越“免疫”:

Q1一个仅国际商业市场miss的小瑕疵,绩后直接跳空下跌12%;Q2破纪录的炸裂业绩,但盘后仅5%的涨幅;以及这次Q3依旧超预期的当期业绩,但因为更关键的“前瞻指标边际放缓”,股价直接转跌。

具体来看财报核心信息:

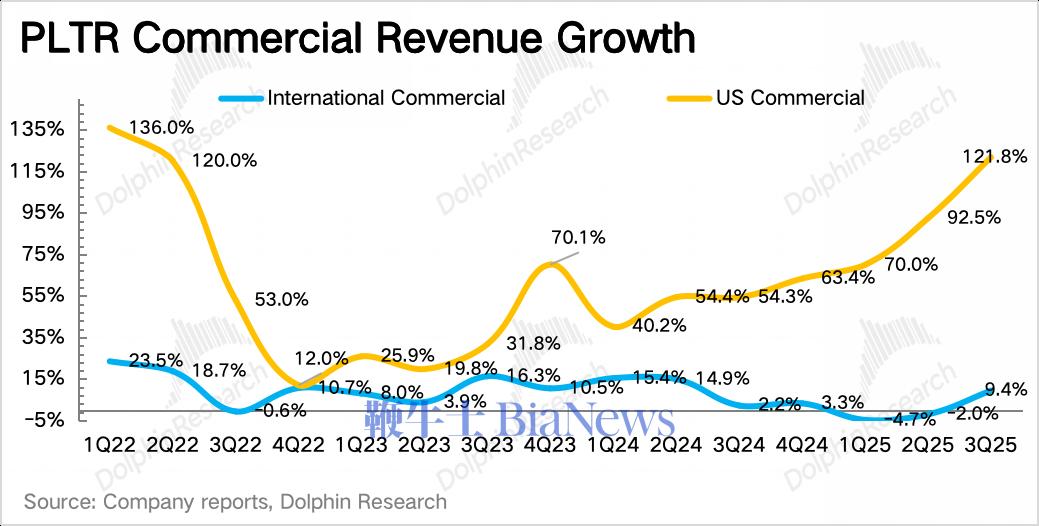

1. 美企需求还没到头:政府收入被视作Palantir的护城河,但高估值对应的高增长预期,则靠的是美国商业收入。三季度整体商业收入继续加速增长,而美国本地企业的需求,再次将增速拉高到122%,还未看到见顶风险。

同时,国际企业需求如期回暖,回归正增长。但后续增速能恢复到多少仍然存疑,Palantir的本地保护主义、与国防部的深度捆绑,一贯会影响欧企客户的签单意愿。

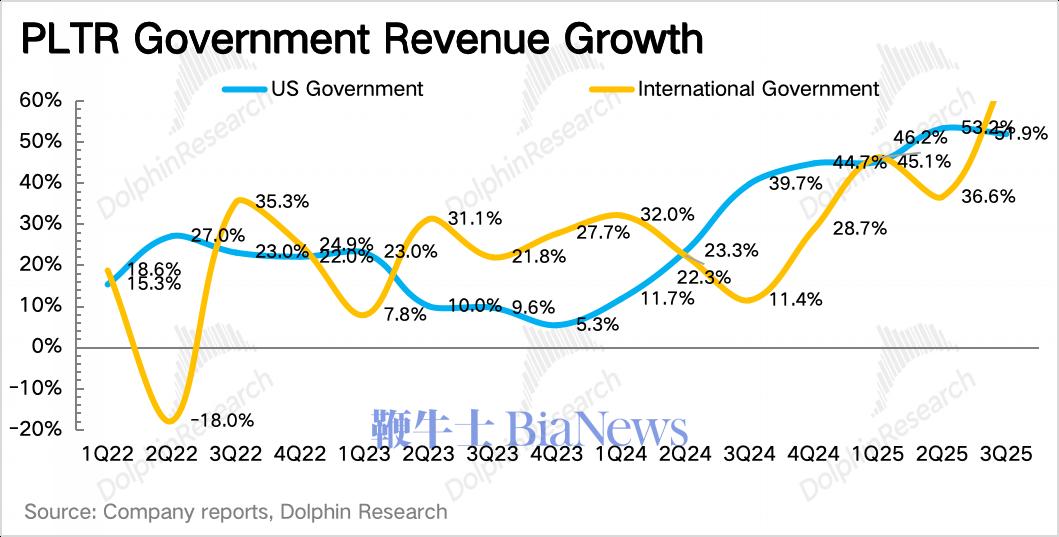

2. 国际政府收入加速:三季度政府收入同比增长55%,环比加速。不过三季度国际政府增速超过了美国政府,体现今年以来的签单(北约、英国、德国等)逐步开始进入服务周期。

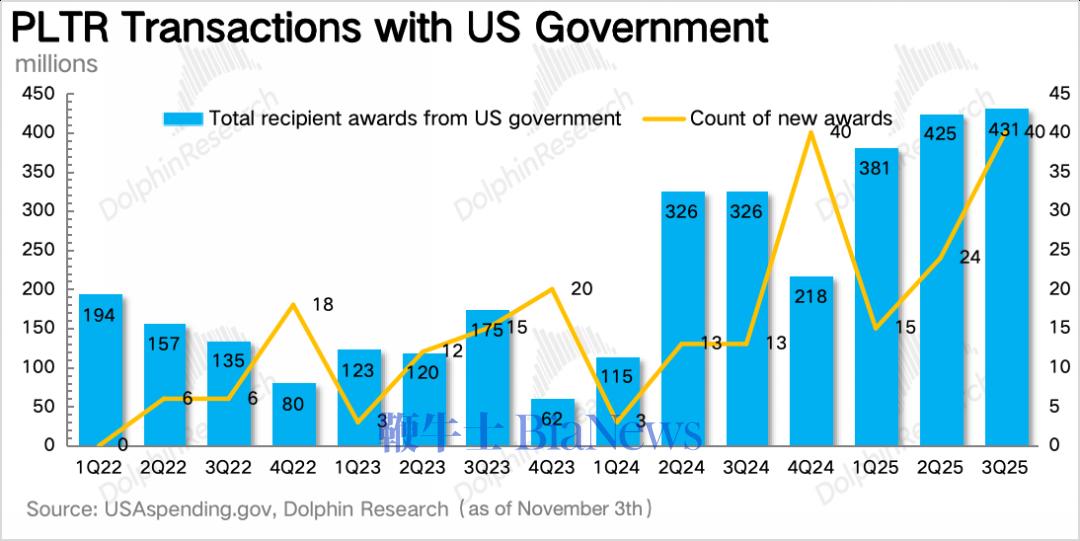

美国政府收入增速略微放缓,但实际合同签单规模仍然较高。市场或对国防部采购体系改革的影响有一些担心,实际采购流程改革对Palantir这种高新技术企业反而有利,短期的扰动不改长期趋势。

3. 经营指标依然健康,但环比放缓可能是被挑刺主因:

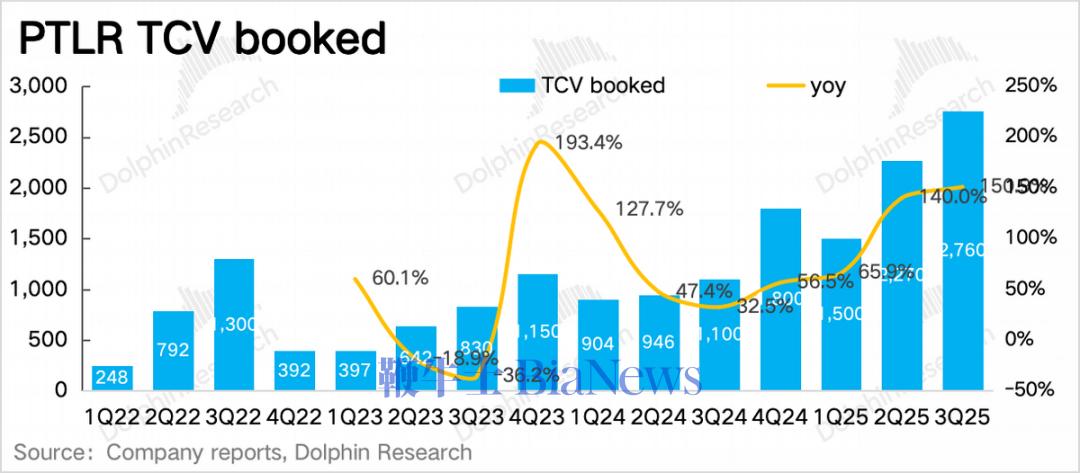

(1)中长期视角关注TCV、RPO、客户数量:三季度TCV(总合同价值)同比增长150%达到27.6亿美金,其中美国商业订单三季度增长252%,是增长贡献主力。

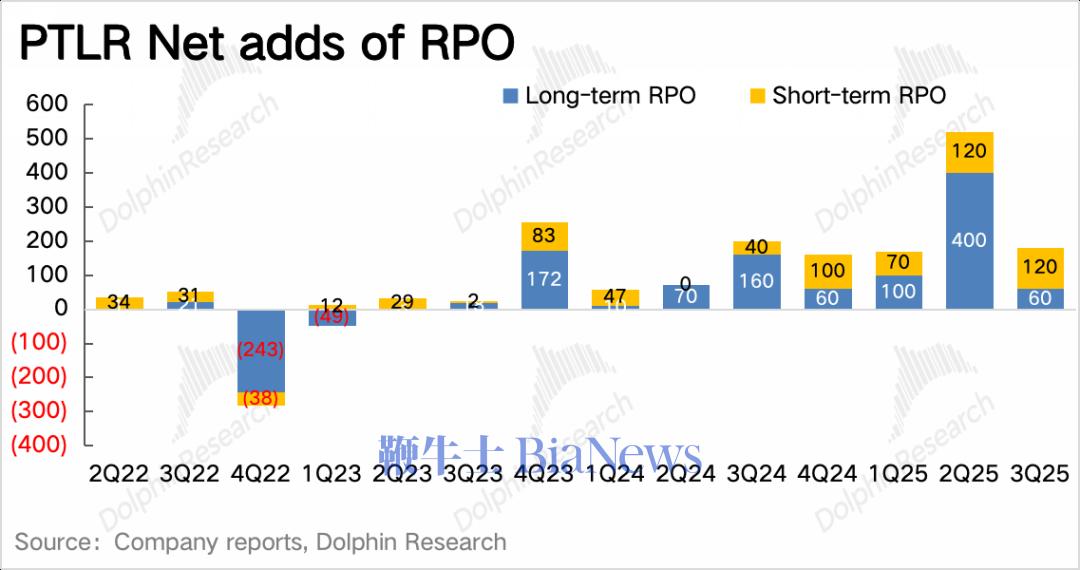

RPO表明上述剩余合同中已经明确锁单(无法取消)的金额,增速66%,相比二季度的77%增速有所放缓。

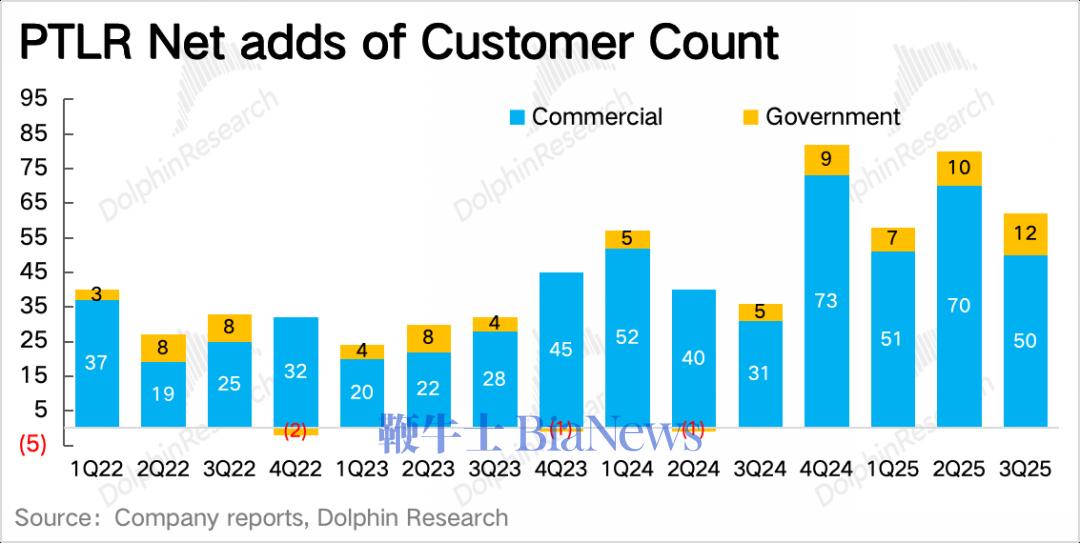

客户整体净增62家,其中政府新增12个(合作部门),企业新增50家,大头还是来自于美企。

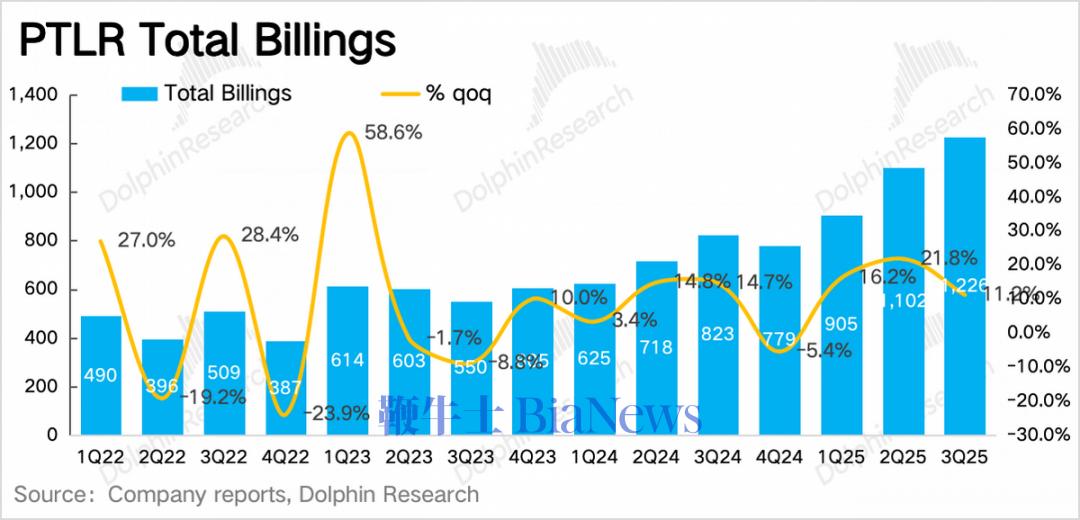

(2)短期上市场主要关注Billings、NDR变化:三季度Billings同比增长49%,较上季度增速放缓。整体合同负债(含客户定金)环比净增加近0.5亿,也要比二季度要少一些。来自老客户的收入净扩张率134%,环比继续提高,体现老用户付费升级的变化趋势。

4. 指引增长未加速,保守还是真见顶?:最后再来看指引,四季度收入预期增长61%,相比三季度略微放缓,经营利润率52%,环比提升2pct。

Palantir高估值建立在未来的高成长预期上,因此打破估值极限的一个关键影响因素,除了当期业绩beat与否,就是预判增速放缓的信号。

首先管理层本身就是偏保守的指引风格,这一点从过往业绩能够看得出来。但这次相比二季度不同的是,经营指标也同步有部分放缓,因此对于短期的增速表现到底是否会继续显著beat,很难下判断。

但短期扰动,并没有更改Palantir基于产品竞争力的长期趋势。之所以对短期这么吹毛求疵,无非就是估值太高下,资金信仰打折,利多兑现的动机很强。

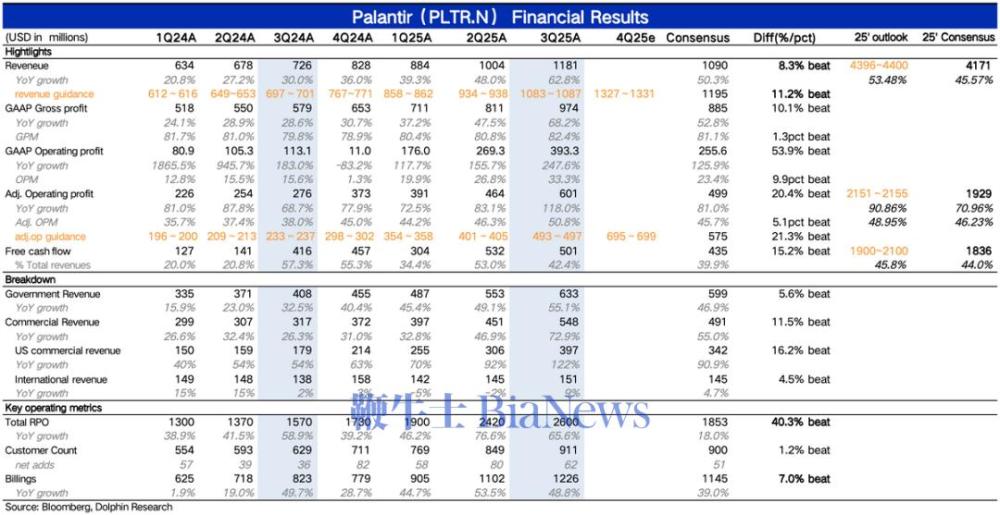

5. 业绩指标一览

海豚君观点

Palantir当下的景气度基本已经没有太多疑问,至少从短期的运营指标来看。

但对未来增长的不确定,又让资金只能更关注短期变化。尤其是当Palantir的市值已经来到了5000亿美金(相比上季度财报又上涨了近30%),相比于2025年业绩,EV/FCF、EV/Sales分别为245x和111x时。哪怕明年继续50%+的增速,前瞻也分别有160x和74x。

因此三季度运营指标所展露的“增长放缓迹象”,很可能是市场最介意的地方。但海豚君认为,归根结底还是高估值的问题,实际上对于Palantir这种产品服务周期以年为单位、前期部署工作较重的定制化软件而言,季节间的波动是正常的。

估值高低与否,取决于Palantir的未来收入增速,但核心争议点其实就是Palantir可触及的市场大小。

要支撑5000亿美金的Palantir,那么至少来看原本IPO时公司给出的1200亿TAM显然已经不够用。上季度管理层喊出了美国市场5年10倍的展望,也就是2030年美国企业收入达到100亿以上。

海豚君并不质疑Palantir是否做到的能力,但问题是,国际市场的客情问题依旧存在,那么就算2030年美国企业收入100亿,假设国际企业30亿,政府收入100亿,这哪怕是放在当下的软件同行,估值也不算低。

那么以Palantir在目前领域的竞争优势,是否可以支撑Palantir的业务触角可以无边界的延伸到乐观派眼中1万亿美金软件市场?

在乐观派眼中,1万亿的TAM意味着将Palantir的本体平台视作新一代的企业Windows,然后在其中不断的添加新的应用,通过客户提高用量来获得更多的收入。但从定性角度,这非常难,或许最终Palantir能做到,但这个实现节奏要放慢,因此虽然不一定影响估值终值,但会影响收益率曲线。

且不说细分领域也有自己的技术壁垒,更关键的是,ToB市场不是完全由产品好坏来决定订单。软件服务并非简单的“一手交钱一手交货”,也不是“一锤子买卖”,部署成本、培训成本以及售后运维都是企业客户更换或者新增软件系统需要考虑的成本。

与此同时,上下游的客情关系也更加复杂(比如软件提供商会与企业客户的IT高管打好交道),使得企业软件替换成本(尤其是有多年合作基础的)也不低,从而增加了Palantir这种借AI弯道超车的软件商新势力,去攻入传统软件阵地的难度。

而Palantir在其中,“端到端”的定制化模式,以及更专注产品质量而非合作伙伴生态搭建的经营战略,可能会进一步限制Palantir无限扩张的能力或者说“节奏”——前期需要依赖顶尖工程师FDEs花费数月(目前为3-6个月)去公司驻场来完成基础技术部署,将公司不同部门的跨结构数据和用例配置到Foundry/Gotham平台中。

因此Palantir的扩张模式,除了尽量去渗透新公司外,主要还是要靠现有公司对Palantir的平台粘性增加后提高投入(以使用量计价)。

这个过程中,Palantir也并非一劳永逸,企业客户最初选择Palantir是因为有定制化AI的根本需求但当下还未有能力,才放弃类似通用零部件的Snowflake或者Databricks。

但若后续随着基础技术的迭代,企业自研或能满足基本需求时,那么也会出现当在本体平台增加新应用,但价格无法继续提升的局面。

以下为详细分析

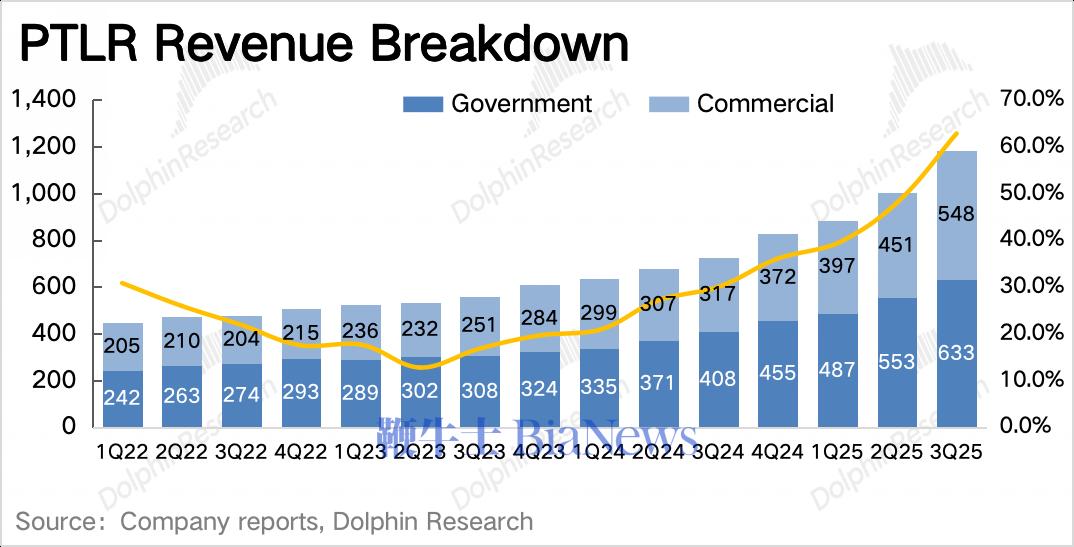

一、本地高增长、国际加速回暖

三季度实现总营收11.8亿美元,同比增长63%,超市场预期(~10.9亿),增速继续环比上季度拉升。

Palantir主要是向客户提供定制化的软件服务,因此收入在短期内可预期性较强,公司的指引区间也比较窄,隐含收入的确定性较高。但连续多个季度超出指引上限,还是体现出了客户对AIP和Foundry的旺盛需求,以及管理层相对保守的指引风格。

1. 分业务情况

(1)政府客户收入:国内国外均加速

三季度政府客户收入同比增长55%,增长主力依然是本地政府,但国际政府本季度明显加速,增速甚至超过了美国,体现今年以来的签单(北约、英国、德国等)逐步开始进入服务周期。

从官方预算明细来看,三季度Palantir与美国政府的签单量依旧饱满,其中包括一项与退伍军人事务部签署的价值3.85亿美金合同。

国际政府的增长本季度主要新增了(1)英国国防部总金额高达7.5亿英镑的协议,重点在于利用人工智能技术提升战场决策、情报收集与目标定位的能力。该协议在规模和范围上均超越了2022年双方达成的原有协议,其中也包括Palantir对英国的投入(就业岗位等),这次合作标志着Palantir首次在美国以外地区达成价值十亿美元的交易。(2)与波兰国防部签署现代化国防系统的合作协议。

关于美国国防部的整个采购流程的变革,短期可能会因为暂停新项目的采购,而对Palantir短期签单有影响。但此次变革总体而言对具备高新技术的Palantir更有利(对传统解决方案商不利)。

(2)商业市场:美企需求爆棚,国际市场如期恢复

三季度商业收入同比增速73%,显著加速。其中:

美国本土企业收入非常亮眼,增速提高至122%,不仅有新客户的渗透,也有老客户的使用粘性提高(Palantir基于使用量收费),净扩张率达到134%(隐含过去12个月的老用户支付增长34%)。

国际企业终于在低基数的拉动下恢复增长,不够增速还只有9%,客户新增5家。对于国际地区显著弱于美国本土的情况,Palantir管理层自己解释为,由于许多非美国企业尚未充分认识到Palantir在数据分析和人工智能领域的优势,以及美国市场本身就非常繁荣,因此Palantir有意将有限的资源优先投入到美国市场的业务发展中。

通过机构调研,除了本身需求因素外(经济承压下,欧企用于创新技术上的预算并不充足),欧洲企业对Palantir与美国国防部深度捆绑的操作也有质疑和担忧。因此国际商业市场未来的增长空间,仍然具备高不确定性。

二、合同指标情况:健康但环比有放缓

对于软件公司而言,未来的成长性是估值的核心。但每季度确认的收入,这个指标相对滞后,因此我们建议重点关注新合同的获取情况,主要表现为合同情况(RPO、TCV)、当期账单流水(Billings)以及客户数量的增加。

总体来看,长短期指标均有部分放缓。这放在去年是可以正常看待,但放在当下的估值水平,也难怪市场吹毛求疵了。

(1)剩余不可撤销的未履约合同(RPO):中长期合同新增减速

三季度Palantir剩余合同额26亿美元,环比仅净增加了1.8亿,明显弱于上季度。

(2)当期账单流水(Billings)& 递延收入:健康,但也有放缓

三季度账单流水12.3亿美元,同比49%的增长,也是环比有所放缓。整体合同负债(含客户定金)环比净增加,老客户的付费规模扩张率134%,环比继续提高,体现老客户粘性加强,升级付费的趋势。

(3)合同总价值(TCV):季节间有波动,继续健康增长

三季度记录新增的合同总价值为27.6亿,同比增长151%,环比增加4.9亿,主要是英国国防部订单新增贡献。

(4)客户增量:增长全靠美国企业

而从最直观的客户数,也偏中长期指标,三季度环比净增62家,其中50家来自于商业客户,这里面美企客户增加了45家。

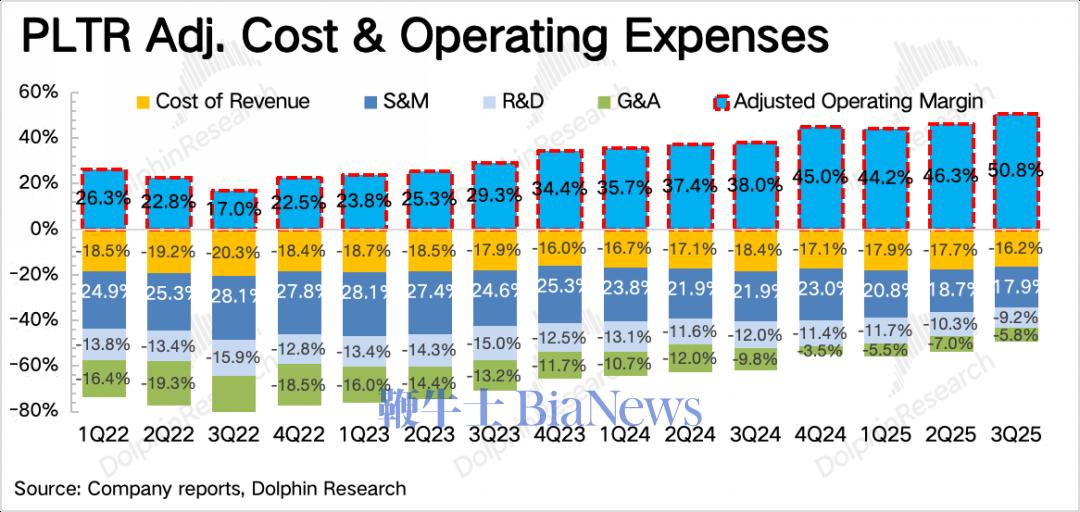

三、盈利改善速度减慢

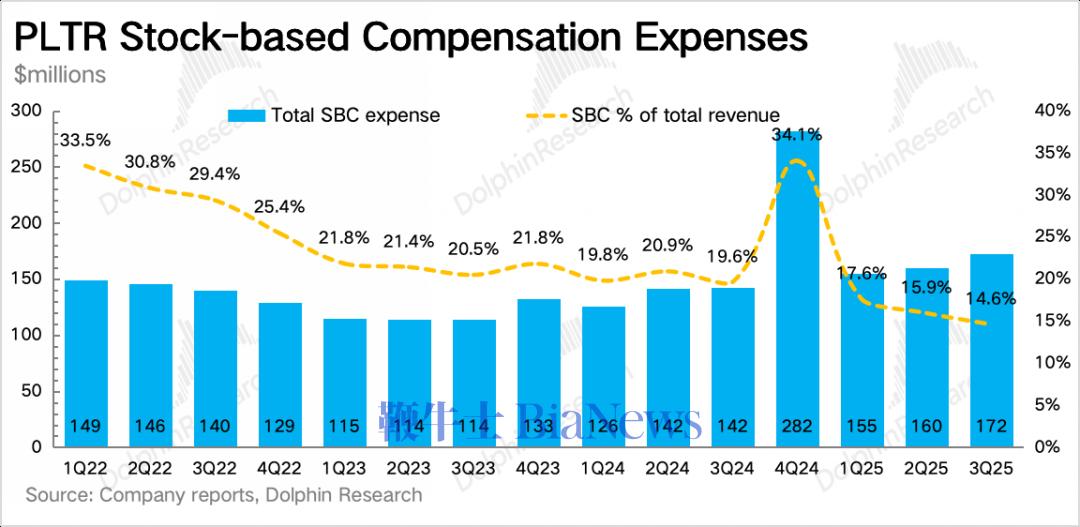

三季度Palantir实现GAAP下经营利润3.93亿,三项经营费用继续维持在20%左右的同比增长,低于收入增速,因此利润率提升。SBC增幅不高,但相比收入占比继续下滑。考虑到同期市值上涨了30%,因此可能在同步进行员工优化。

这其实是非常难得的地方,Palantir的模式决定了,业务扩张需要人员团队同步扩张,但实际不涨反缩。甚至从指引来看,Q4经营利润率隐含还将继续环比提升2%,由此可见Palantir极致的经营效率。

但反过来思考,这是否会影响Palantir进一步的客户渗透的节奏?这里值得关注,可以看看电话会管理层是否有相关讨论。

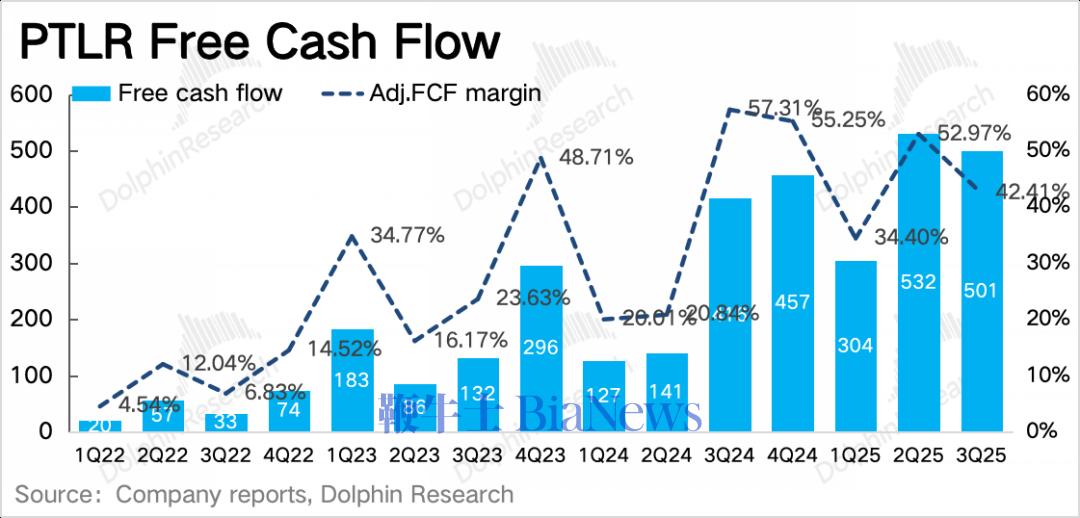

Palantir的现金流与合同打款有关,因此会出现季节间的波动。三季度新增合同虽然也不少,但应收账款有明显增加,影响了当期实际现金流入。管理层全年指引现金流19-21亿,假设明年现金流仍有50%的增速,那么当下估值仍然较高,隐含了太多积极预期——持续的高增长+保持极致的经营效率。

(转载自海豚研究)

(转载自海豚研究)

扫码下载app 最新资讯实时掌握

扫码下载app 最新资讯实时掌握