对标美股七巨头,高盛提出了港股“十巨头”——腾讯、阿里、比亚迪、小米、美团、美的、网易、携程、安踏、恒瑞医药,十家上市公司总市值约1.6万亿美元。值得注意的是,高盛“十巨头”不包括百度、京东。

“十巨头”中涉及或部分涉及制造的刚好占50%——比亚迪、美的、小米、安踏、恒瑞医药,这非常有“中国特色”。但比亚迪、小米均为恒生科技成分股,说明两家并非传统的制造业。

美的H股于2024年9月17日开放交易(美的以54.8港元发行6.5亿H股,募集资金超350亿港元),当月最高价78.68港元;10月一度冲高到96.73港元,较发行价上涨76.5%。

随后将近一年,美的H股基本没怎么涨。2025年6月20日,美的H股收于74.6港元(对应市值约5600亿港元)。

“十巨头”平均市盈率约为16倍,美的不到14倍,处于相对低位,或许因为投资人对其成长性存在顾虑。

根据弗若斯特沙利文预测,2024年全球家电市场销售额为3.9万亿(人民币)。中国内地、欧洲、北美分别为9180亿、8390亿、8380亿,合计占全球销售额的66.8%。

2023年,美的、海尔智家、格力家电销售额(不包括商用)合计达6700亿,约占中国家电销售额的70%,集中度很高。虽然奋力“出海”,但似乎没有多少想象空间。

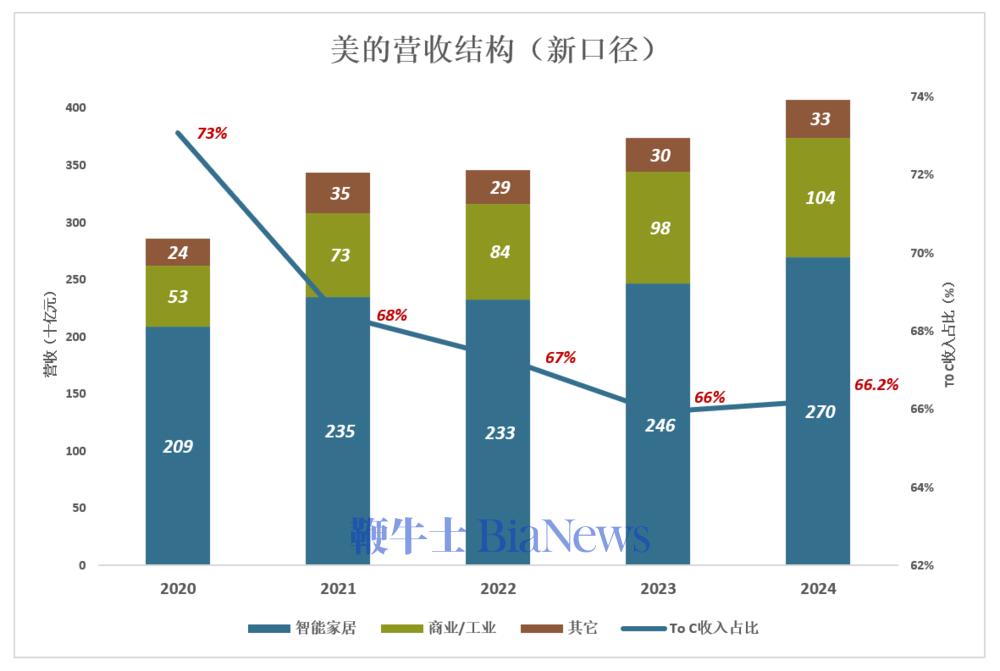

六成营收来自To C业务

从H股招股文件开始,美的逐步过渡到新的业务划分维度——To C及To B:

To C的是“智能家居业务”。涵盖家用空调、洗衣机/冰箱、厨电及其他,大致相当于格力的“消费电器”;

To B的是“商业/工业解决方案”。涵盖机器人、新能源、智能建筑、创新等。此外,销售原材料所得列为“其他”,也属于To B业务。

2020年,智能家居营收2087亿、占总营收的73%;

2021年,智能家居营收2349亿、占总营收的68%;

2022年,智能家居营收降至2328亿、占总营收67%;

2023年,智能家居营收2463.5亿、占总营收的66%;

2024年,智能家居营收2695.3亿、占总营收的66.2%;商业/工业营收1045亿、占总营收的25.7%;其他收入331亿、占总营收的8.1%。

目前美的业务的大致格局是,To C收入占三分之二、To B收入占三分之一。

主动终结与格力空调的老大之争

根据弗若斯特沙利文数据:2024年中国内地空调销售额达3730亿,占家电总销售额(9180亿)的40.6%。“得空调者得天下”之说一点不夸张。

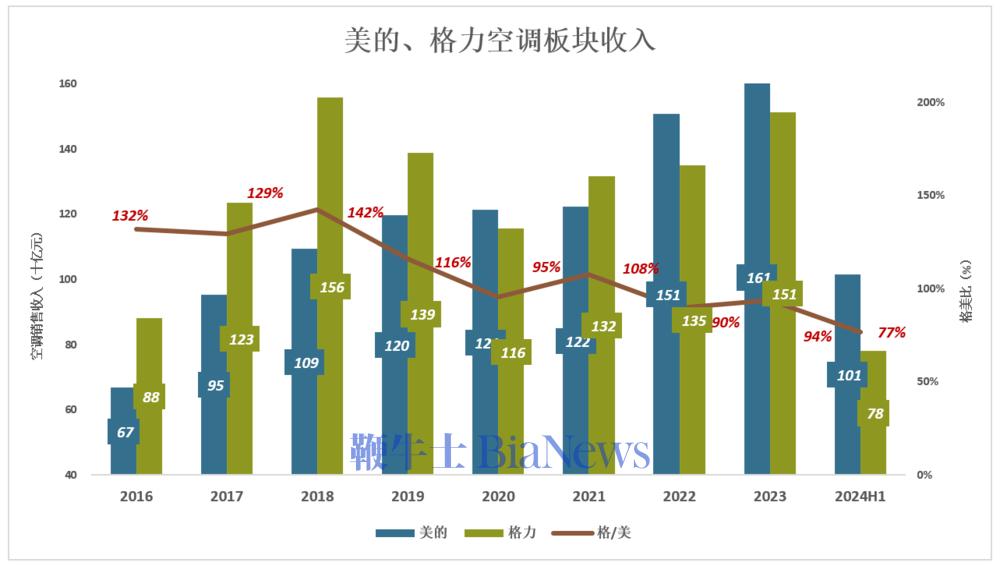

虽然家电销售收入早已超过格力,但美的空调业务直到近些年才超越格力:

2016年,美的空调销售收入667.8亿,格力则为880.9亿,“格美比”为132%;

2018年,美的空调销售收入增至1094亿,格力更猛增至1556.8亿,“格美比”提高到142%;

2019年,美的空调销售收入增至1196亿,格力小幅回落至1386.7亿,“格美比”降至116%;

2020年,“格美比”首次跌破100%;

2021年,格力奋力将“格美比”拉升到106%;

从2022年起,“格美比”单边下行,2024年H1跌至76.8%;

不过,美的空调板块To B收入的占比较高,单就家用空调而言格力仍是老大。根据招股文件:

2023年,智能家居板块营收2463.5亿、占总营收的65.9%。其中空调收入1130亿、占总营收的30.2%;冰箱/洗衣机收入682.9亿、占总营收的18.3%;厨电及其他收入650.8亿、占总营收的17.4%;

从A股口径“暖通空调”1611亿收入中,减去H股口径1130亿家用空调收入,可推知To B收入为481亿。即“暖通空调”的30%收入来自To B业务。

2023年,格力空调收入1349亿(含商用空调),只要商用空调占比不超过15%,格力家用空调收入仍高于美的。

按照趋势,2024年“家用空调老大”桂冠即将易。但就在美的即将完成夙愿之际,却停止披露智能家居收入明细(按品类),回避了与格力的“老大之争”。

美的此举可能出于两方面的原因:

一是,方洪波心中的星辰大海已不是“一城一地”、某个家电品类。

二是,避免刺激竞对、成为“美的是家电圈恒大”此类风评的受害者。

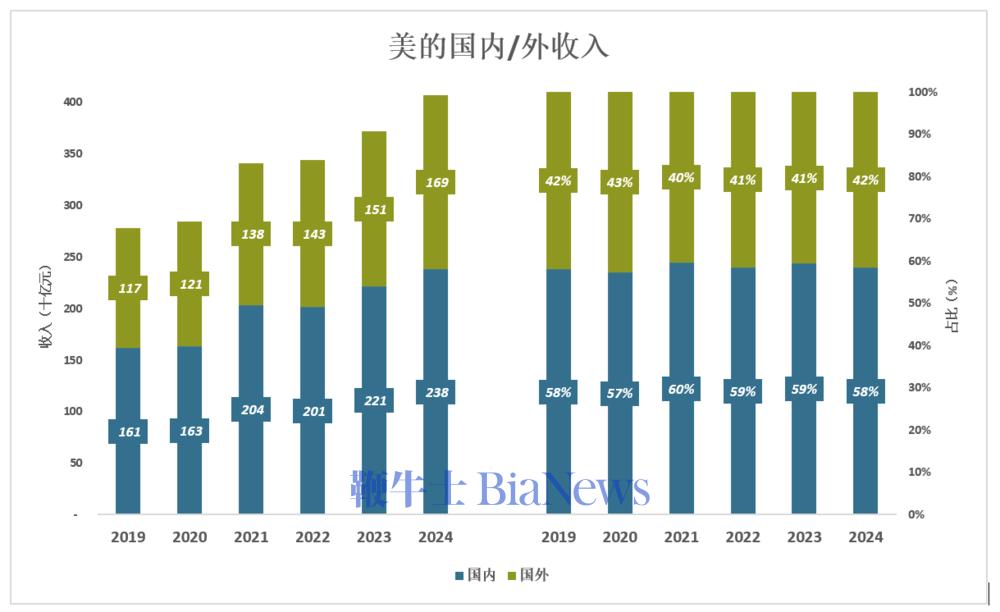

四成收入来自海外

1)国际化好的中国企业之一

2019年国内、国外收入分别为1614.3亿、1167.8亿,海外收入占比达42%。同年,海尔智家(SH:600690)海外收入占比高于美的,达46.5%;但金额933亿,比美的少20%。

2019年-2024年,美的海外收入年均增长7.7%;2024年,国内、国外收入分别为2381.1亿、1690.4亿,仍占总收入的41.5%。

2024年,海尔智家国内、国外收入分别为1416.8亿、1429亿(约为美的海外收入的84% )。其实2021年,海尔智家境外收入就已超过境内,早已“半个身子在海外”。

格力2019年外销收入208亿、占总营收的10.5%;2024年外销收入增至282亿,年均增速6.3%,占总营收的28.3%。尽管有进展,但与美的、海尔差距仍然很大。

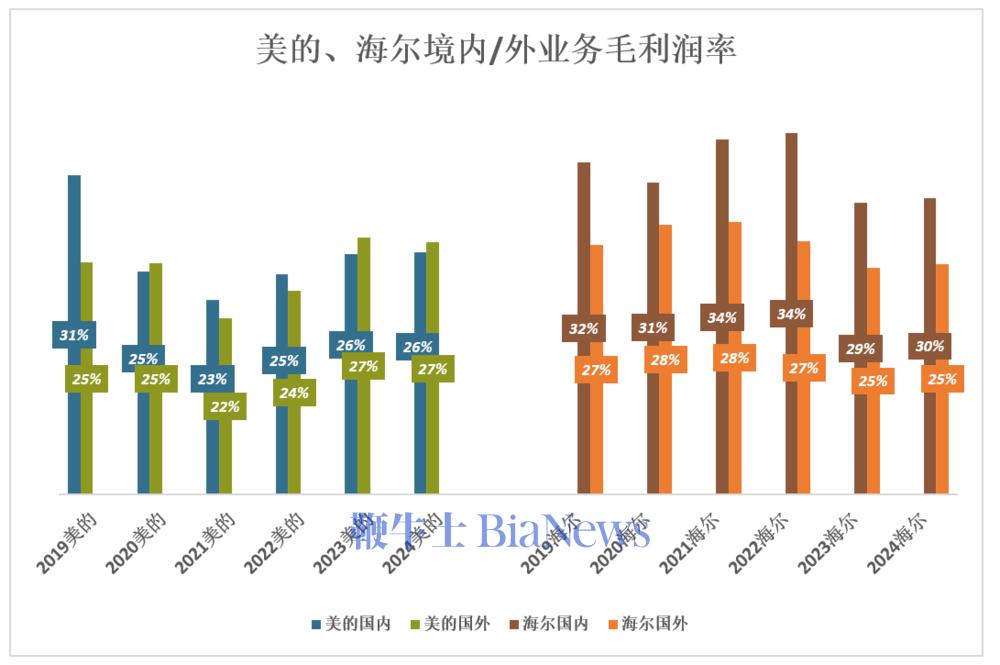

2)国外业务渐入佳境

2019年,国内、国外毛利润率分别为31.3%、25.5%,毛利润金额分别为505.7亿、297.4亿。

2020年,美的国内业务成本大幅上升,毛利润率下跌6.5个百分点至24.9%;国内、国外毛利润金额分别为405.7亿、308.1亿。

2021年,美的国内毛利润率触底至23%,但毛利润金额上升到467.5亿;

2023年以来,美的国外业务渐入佳境,毛利润率开始高于国内。

2024年,美的国内毛利润率为26.2%,金额达623亿,占毛利润总额的58%;国外毛利润为26.8%,金额453亿,占毛利润总金额的42%。

海尔智家国内毛利润率一直显著高于美的。2024年为29.8%,比美的高3.6个百分点;但国内业务毛利润率比美的低0.8个百分点、为25.4%。

论起国内业务毛利润率,格力又显著高于海尔、美的——2024年格力内销毛利润率达34.3%;外销毛利润率为24%。考虑到外销规模仅是美的、海尔的零头,格力毛利润率逊色二三个百分点比较正常。

线上收入占比20%

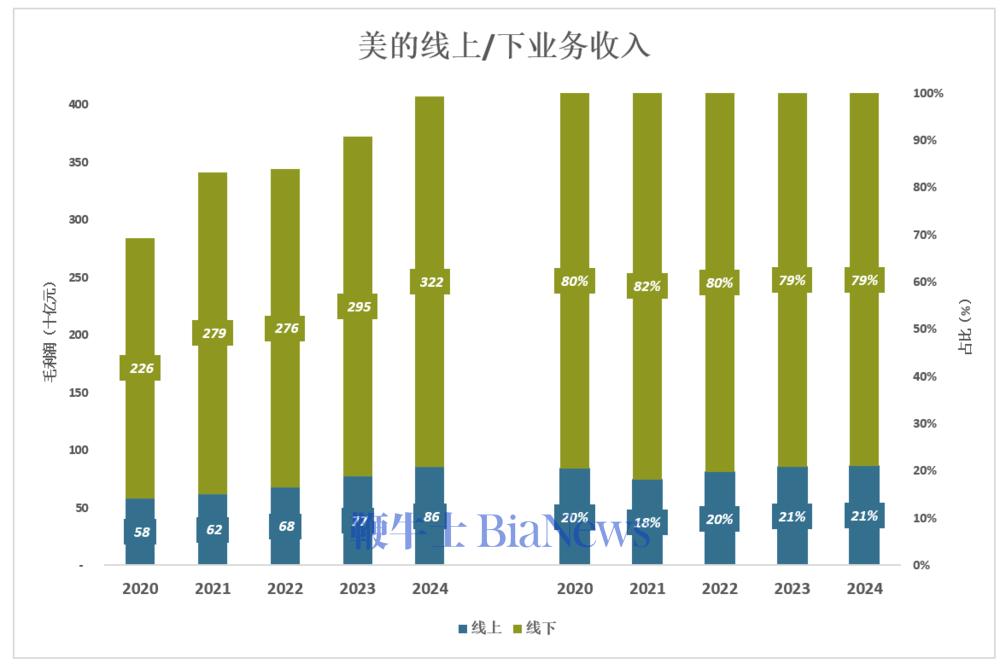

美的线上收入占比稳定在20%以上:

2020年,线上、线下收入分别为582.4亿、2259.8亿,线上占比20.5%;

2021年,线上、线下收入分别为621亿、2791.3亿,线上占比回落至18.2%;

2022年,线上、线下收入分别为680亿、2759亿,线上占比回升至19.8%;

2023年,线上、线下收入分别为773.3亿、2947亿,线上占比回升至20.8%;

2024年,线上、线下收入分别为856.2亿、3215.3亿,线上占比回升至21%;

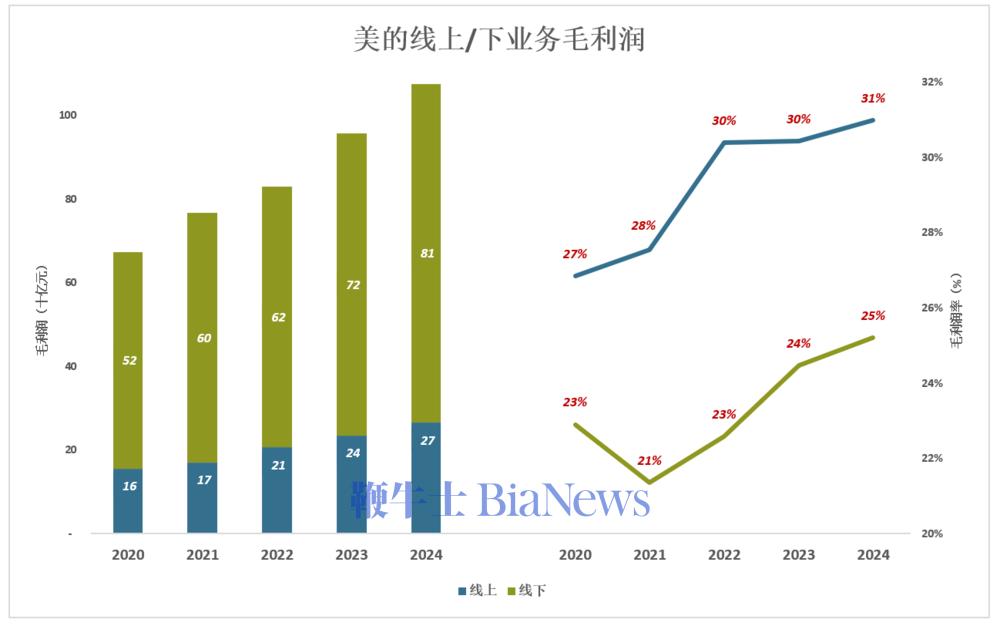

美的线上销售毛利润率显著高于线下:

2020年,线上毛利润156.4亿、毛利润率26.8%;线下毛利润571.5亿、毛利润率22.9%;线上毛利润比线下高3.9个百分点;

2024年,线上毛利润265.2亿、毛利润率提高到31%;线下毛利润810.4亿、毛利润率提高到25.2%;线上毛利润率比线下高5.8个百分点;

最近几年,美的销售收入的五分之一、毛利润的四分之一来自线上。

上市公司单独揭露新业务数据,说明该业务已经走上正轨,收入稳步增长、效益持续改善,成为不可或缺的重要业务。

海尔智家、格力电器没有单独披露线上收入,估计还不到“火候”。

争做消费升级旗手

除了出海,家电巨头在国内亦有机会:

一是消费升级。美的、海尔、格力三巨头内销毛利润率动辄30%,而整个汽车行业只有比亚迪一家毛利润率稳占20%以上。根本原因是家电升级换代逐步成为风潮。老百姓第一次买家电,解决的是“有没有”的问题;若干年后换家电,“好不好”自然成为关注焦点——洗衣机最好大容量洗烘一体、冰箱是平嵌的、电热水器要扁平的、抽油烟机能挥手控制、电饭煲内带涂层……小米的空调都装上了激光雷达,还可设置“追着人吹”和“躲着人吹”两种模式。

二是结构调整。 中国家电销售结构与欧美存在巨大差异。最突出的一点是中国人太爱买空调了,家电销售额的40%来自空调。反观欧美,家用空调仅占家电销售额的6.6%(北美7.3%、欧洲5.8%),冰/洗占比35%,其他各类(影音、厨电)等占比58%。

是中国人更富裕、更舍得电吗?都不是:

从用电量角度看,中国家电普及仍处于初级阶段。2024年美、中人均GDP分别为8.55万美元、1.35万美元,美国是中国的6.3倍;而美国居民人均月用电量是中国的5.6倍,这并非巧合。令人意想不到的是,中国居民年均用电量仅为全球平均水平的60%。

空调占比高,亦为“初级阶段”所致。近几十年持续城镇化、大规模新建商品房。空调是刚需,新房入驻前别的家电可以没有,一定要优先安装空调。空调销售额占比高,折射出家电行业满足的主要是“刚需”。美的、海尔、格力等巨头仍有可观的成长空间,特别是产品极为丰富的美的。

美的并非一帆风顺。例如曾高举高打成立IOT事业部、对标小米。结果折腾了两三年,IOT事业部解散了……家用机器人搞了半天,没搞出像样的产品,干脆放弃并聚焦工业机器人……着眼未来,IoT、家用机器人都是重要的战场,不可轻言放弃。

美的在高端化、出海、线上营销等方面稳步前进,不急不躁,像孟子形容溪流那样——盈科而后进,放乎四海。(转载自虎嗅APP)

扫码下载app 最新资讯实时掌握

扫码下载app 最新资讯实时掌握